Sélection du système fiscal approprié

ABBYY FlexiCapture pour les factures peut traiter les factures et autres documents financiers issus de différents systèmes fiscaux. Pour détecter les montants des taxes, le mécanisme de recherche et les règles de vérification s'appuient très largement sur les informations relatives au système fiscal du pays dans lequel une facture donnée a été émise.

ABBYY FlexiCapture pour les factures fournit six projets pré-configurés :

- Traitement des factures (UE) pour l'Union européenne

- Traitement des factures (ES) pour l'Espagne

- Traitement des factures (US) pour les États-Unis

- Traitement des factures (CA) pour le Canada

- Traitement des factures (Au-NZ) pour l'Australie et la Nouvelle-Zélande

- Traitement des factures (JP) pour le Japon

Les taux de taxe et les règles de vérification de chaque projet ont été conçus en tenant compte des spécificités d'un ou de plusieurs pays en particulier (pour plus d'informations, consultez Règles).

ABBYY FlexiCapture sélectionnera la logique de détection, les règles de vérification et les mots clés adaptés en fonction des pays spécifiés dans les paramètres du projet.

Taxes de l'Union européenne

Pour les factures des pays de l'UE, ABBYY FlexiCapture pour les factures applique les principes fiscaux suivants :

- Un taux plein de taxe est applicable à la plupart des biens et services.

- La taxe est incluse dans le prix.

- Certains biens et services peuvent être soumis à des taux réduits de taxe. Ceux-ci peuvent varier en fonction du type de biens ou de l'entité juridique (par exemple, les entrepreneurs individuels peuvent avoir droit à une réduction de taxe).

En Autriche, par exemple, deux taux de taxe principaux sont utilisés : 20 % (le taux de base) et 10 % (pour les produits alimentaires, les produits agricoles, l'industrie du divertissement, etc.). En Allemagne, les taux sont de 7 % et 19 %. En Pologne, trois taux de taxe sont possibles : 5 %, 8 % et 23 %.

De plus, certains pays européens ont des régions avec leurs propres taux de taxe spécifiques. Par exemple, au Portugal, selon le type de produits, les taux de taxe sont de 23%, 13% ou 6% sur le continent, alors qu'ils sont de 18%, 9%, 4% aux Açores et de 22%, 12% et 5% à Madère.

Une seule taxe peut être prélevée sur un type particulier de biens ou de services. La seule exception est l'Espagne (consultez Taxes en Espagne ci-dessous).

Un document peut contenir plusieurs articles, chacun soumis son propre taux de taxe.

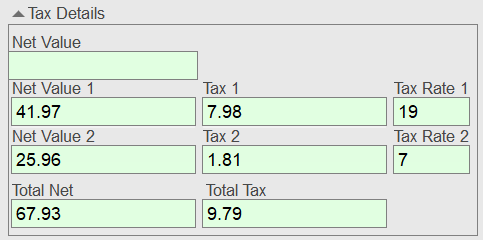

Les paramètres d'un projet ABBYY FlexiCapture contiennent non seulement les informations sur les taux de TVA des différents pays, mais aussi diverses vérifications de règles spécifiques au système. La présentation du formulaire de données sera également différente pour chaque projet.

Exemple de formulaire de données pour le traitement des factures (UE)

Taxes en Espagne

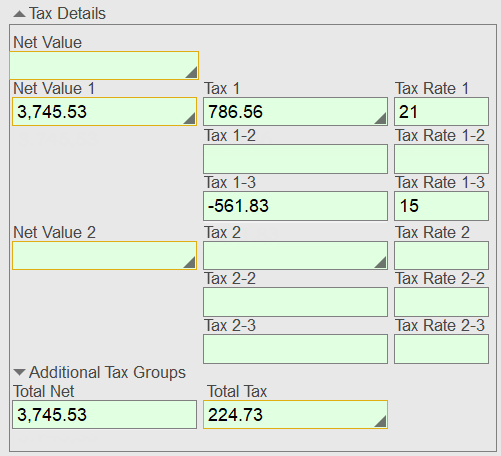

Le système fiscal espagnol diffère à certains égards importants des systèmes fiscaux en vigueur dans les autres pays de l'UE. En Espagne, un produit ou un service peut être soumis à plusieurs taxes et certains montants de celles-ci peuvent être négatifs lors du remboursement de l'impôt sur le revenu.

Les taux de taxe peuvent varier en fonction de la région (aux Canaries, par exemple, un produit peut être soumis à la fois à une TVA de base et à une taxe indirecte).

Dans ABBYY FlexiCapture pour les factures, vous pouvez créer des groupes de taxes pour les multiples taxes qui peuvent être prélevées sur un type particulier de produit ou de service (pour plus d'informations, consultez Groupes de taxes).

Vu les grandes différences entre le système fiscal espagnol et celui des autres pays de l'UE, les vérifications des règles seront également différentes. Le formulaire de données espagnol se présentera comme suit :

Exemple de formulaire de données pour le traitement des factures (ES)

Taxes aux États-Unis

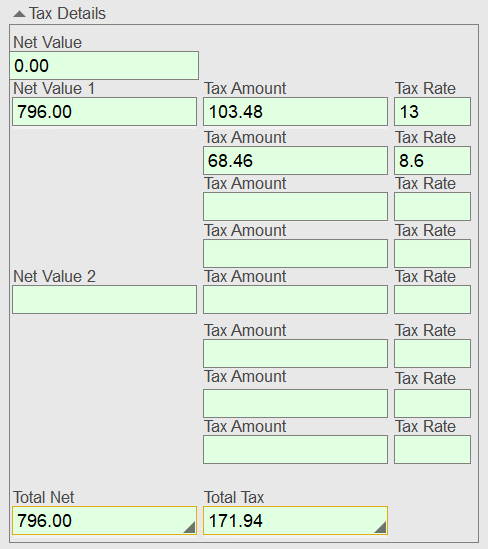

Aux États-Unis, le gouvernement fédéral, les gouvernements des États et les administrations municipales perçoivent tous leurs propres taxes. Par ailleurs, certains districts de l'État prélèvent une « surtaxe locale » supplémentaire sur les biens et services. Cela explique pourquoi le montant total de la TVA n'est pas toujours connu à l'avance.

À la différence de ce qui se passe dans l'UE, les biens et les services soumis à des taux de taxe différents ne peuvent pas figurer sur les documents américains.

ABBYY FlexiCapture pour les factures comprend des groupes de taxes préconfigurés pour les documents américains. Ces groupes permettent de combiner des mots-clés afin de rechercher les montants de taxes pouvant s'appliquer à un même article (pour plus d'informations, consultez Groupes de taxes).

Les paramètres d'un projet ABBYY FlexiCapture contiennent des informations sur les taux de TVA de différents pays, des vérifications de règles spécifiques au système et des mots clés qui sont utilisés pour rechercher les montants des taxes. Pour permettre l'affichage correct de tous les montants des taxes, le formulaire de données se présente comme suit :

Exemple de formulaire de données pour le traitement des factures (US)

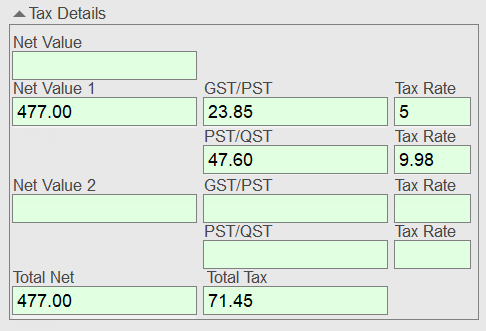

Taxes au Canada

Au Canada, les taxes diffèrent d'une province à l'autre. Dans certaines provinces, seule la taxe fédérale est prélevée sur les biens et services, tandis que dans d'autres, les biens sont soumis à la fois à une taxe fédérale et à une taxe provinciale. De plus, dans certaines provinces, l'alcool peut être soumis à une taxe supplémentaire.

En fonction de la province, les biens et les services peuvent être soumis aux taxes suivantes :

- TPS uniquement (taxe sur les produits et services) : 5 %

- TVH uniquement (taxe de vente harmonisé : 15 % ou 13 %

- TPS = taxe provinciale :

- TVP (taxe de vente provinciale) : 7 % ou 6 %

- TVQ (taxe de vente du Québec) : 9,975 %

- TVD (taxe de vente au détail) : 7 % (seulement au Manitoba)

Si plusieurs taxes sont prélevées (par exemple, TPS + TVP), utilisez les groupes de taxes préconfigurés correspondants, qui vous permettent de combiner plusieurs taxes (pour plus d'informations, consultez Groupes de taxes).

Les paramètres d'un projet ABBYY FlexiCapture tiennent compte de tous les aspects particuliers du système fiscal canadien, dont les différents taux de TVA provinciaux. Cela se reflète dans le formulaire de données, qui se présente comme suit :

Exemple de formulaire de données pour le traitement des factures (CA)

Les impôts au Japon, en Australie et en Nouvelle-Zélande

Dans ces pays, les biens et les services sont à une seule taxe. Les taux sont les suivants :

- Japon : 10 %

- Australie : 10 %

- Nouvelle-Zélande : 15 %

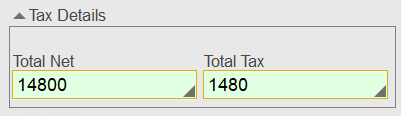

Exemple de formulaire de données pour le traitement des factures (JP) et le traitement des factures (Au-NZ)

Taux de taxe de 0 %

Dans certains cas, le taux de taxe applicable peut être de 0 % pour l'ensemble de la facture. Par exemple, les ventes internationales de biens et de services (c'est-à-dire lorsque le pays du fournisseur et celui de l'unité opérationnelle sont différents) ne sont généralement pas soumises à la TVA.

Par ailleurs, certains biens et certains services peuvent être exonérés de taxes. Par exemple, l'expédition peut être exonérée de la TVA. Si tel est le cas, la facture contiendra à la fois des articles taxables et des articles non taxables.

Pour les factures internationales, un taux de taxe de 0 % est déjà inclus dans les paramètres pour tous les pays, vous n'avez donc pas à l'ajouter manuellement.

Configuration des taxes dans votre projet

Avant de commencer :

- créez un nouveau projet.

Important ! Le type de projet doit être choisi en fonction de la région de l'unité opérationnelle. Si l'unité opérationnelle est située dans une région et que les factures seront essentiellement émises dans une autre région, sélectionnez le pays où la majorité des factures seront émises. Vous serez en mesure d'ajouter d'autres pays ultérieurement.

Important ! Le type de projet doit être choisi en fonction de la région de l'unité opérationnelle. Si l'unité opérationnelle est située dans une région et que les factures seront essentiellement émises dans une autre région, sélectionnez le pays où la majorité des factures seront émises. Vous serez en mesure d'ajouter d'autres pays ultérieurement. - Spécifiez un nom pour votre projet et un emplacement de stockage.

- Configurez votre projet.

Pour plus d'informations sur la création et la configuration d'un projet, consultez Comment configurer un projet de capture de facture.

Vous pouvez maintenant sélectionner les pays qui conviennent à vos factures. Pour ce faire :

- Dans la boîte de dialogue Propriétés de la définition de document, cliquez sur l'onglet Paramètres de définition de document.

- Dans la section Pays et langues, cliquez sur Éditer....

- Sélectionnez les pays depuis lesquels vous prévoyez de recevoir des factures.

Remarque : Vous serez en mesure d'ajouter d'autres pays ultérieurement.

Remarque : Vous serez en mesure d'ajouter d'autres pays ultérieurement.

ABBYY FlexiCapture pour les factures procédera à la vérification des montants figurant sur les factures à l'aide des taux de taxe des pays sélectionnés. Par défaut, les pays suivants sont sélectionnés dans les projets préconfigurés :

- Traitement de factures (UE) : Autriche, France, Allemagne, Royaume-Uni et Suisse

- Traitement de factures (ES) : Espagne

- Traitement de factures (US) : États-Unis

- Traitement de factures (CA) : Canada

- Traitement de factures (Au-NZ) : Australie et Nouvelle-Zélande.

- Traitement de factures (JP) – Japon

Pour revoir ou modifier les paramètres d'un pays en particulier, sélectionnez le pays dans la liste et cliquez sur Éditer.... Voici les paramètres qui seront affichés pour le pays sélectionné :

- Langues de la facture

- Taux de taxe

- Groupes de taxes

- Devise

- Mots-clés et formats (nécessaires pour détecter des éléments comme l'IBAN, le VATID, etc.)

Pour plus d'informations sur la manière dont les champs sont détectés, consultez Détection des champs principaux.

Remarque : Les biens exportés sont généralement exonérés de la TVA. Pour les factures internationales, un taux de taxe de 0 % est déjà inclus dans les paramètres pour tous les pays, vous n'avez donc pas à l'ajouter manuellement.

Remarque : Les biens exportés sont généralement exonérés de la TVA. Pour les factures internationales, un taux de taxe de 0 % est déjà inclus dans les paramètres pour tous les pays, vous n'avez donc pas à l'ajouter manuellement.

Modification d'un taux de taxe

Pour modifier ses taux de taxe, un pays peut parfois adopter une nouvelle législation en matière de fiscalité. Les modifications entrent généralement en vigueur à partir d'une certaine date, ce qui signifie que les factures enregistrées avant et après cette date spécifique contiendront des articles taxés à des taux différents.

Pour permettre au programme de traiter des factures conformes à l'ancienne et à la nouvelle législation en matière de fiscalité :

- sélectionnez le pays dans la liste.

- Cliquez sur Éditer....

- Dans la boîte de dialogue qui s'ouvre, cliquez sur l'onglet Taux de taxe.

- Sélectionnez le taux de taxe modifié dans la liste, puis cliquez sur Éditer.... Ou cliquez sur Ajouter... pour ajouter un nouveau taux de taxe.

- Dans la boîte de dialogue Paramètres de taux de taxe, précisez la valeur, la période et les mots-clés pour le taux de taxe.

Groupes de taxes

Si plusieurs taxes peuvent être perçues sur un type particulier de biens ou de services, un groupe de taxes doit être créé. Par exemple, cela peut être utile pour les factures émises dans le cadre du système espagnol, dans lequel, dans une région donnée, un article peut être soumis à la fois à la TVA et à une taxe régionale selon une combinaison spécifique. Le regroupement de ces taxes permettra au programme de rechercher cette combinaison de taxes spécifique.

Important ! Il n'est pas nécessaire de créer des groupes de taxes pour les pays où des taux différents sont appliqués à des types de biens ou de services différents (par ex., l'Autriche).

Important ! Il n'est pas nécessaire de créer des groupes de taxes pour les pays où des taux différents sont appliqués à des types de biens ou de services différents (par ex., l'Autriche).

Pour modifier un groupe de taxes :

- Dans la boîte de dialogue Propriétés de la définition de document, cliquez sur l'onglet Paramètres de définition de document.

- Dans la section Pays et langues, cliquez sur Éditer....

- Sélectionnez le pays auquel vous souhaitez apporter une modification, puis cliquez sur Éditer....

- Vous pouvez modifier un groupe de taxes existant en cliquant sur Éditer... ou en ajouter un niveau en cliquant sur Ajouter....

Un groupe de taxes peut être créé à partir de n'importe laquelle des taxes répertoriées dans l'onglet Taux de taxe.

Des groupes de taxes sont préconfigurés pour les pays suivants :

- Canada

- Espagne

- États-Unis

Les paramètres préconfigurés pour trois pays représentatifs sont décrits ci-dessous.

Pays-Bas

Les taux de taxe suivants sont préconfigurés pour les Pays-Bas : 21 %, 19 %, 6 % et 9 %. Une période de temps est également indiquée pour chacun d'eaux, car les taux de taxe changent au fil du temps :

- Un taux plein de taxe de 19 % était facturé avant le 30 septembre 2012, puis il est passé à 21 % le 1er octobre 2012.

- Un taux réduit de taxe de 6 % était facturé avant le 31 décembre 2019, puis il est passé à 9 % le 1er janvier 2019.

Aucun groupe de taxes n'est défini pour les Pays-Bas, car dans ce pays, un produit ou un service ne peut être soumis qu'à un seul type de taxe.

Canada

Les taux de taxe suivants sont préconfigurés pour le Canada : 13 %, 14 %, 15 %, 5 % (TPS), 5 % (TVP), 7 % (TVP), 8 % (TVP) et 9,975 % (TVQ). Aucune période de temps n'est précisée.

Au Canada, un même produit ou un même service peut être soumis à plusieurs taxes (les noms des taxes et leurs taux varient d'une province à l'autre). C'est pourquoi ABBYY FlexiCapture pour les factures propose les groupes de taxes préconfigurés suivants : TPS + TVP (5 %), TPS + TVP (7 %), TPS + TVP (8 %) et TPS + TVQ.

États-Unis

Pour les États-Unis, aucun taux de taxe n'est préconfiguré, car il ne peut être connu à l'avance. Toutefois, pour faciliter la détection des taxes, ABBYY FlexiCapture pour les factures comprend des mots-clés préconfigurés.

Pour les États-Unis, des groupes de taxes préconfigurés sont fournis, mais aucune valeur n'est spécifiée. Dans le cas des factures américaines, des groupes sont utilisés pour combiner les mots-clés.

4/12/2024 6:16:04 PM