正しい税制を選択する

\ABBYY FlexiCapture for Invoicesでは、さまざまな税制による請求書やその他の財務文書を処理することができます。税額を検出する目的があるため、検索メカニズムと検証ルールは、当該請求書が発行された国の税制に関する情報に大きく依存しています。

ABBYY FlexiCapture for Invoicesには、構成済みプロジェクトが6つあります。

- EU仕様の請求書処理(EU)

- スペイン仕様の請求書処理(ES)

- 米国仕様の請求書処理(US)

- カナダ仕様の請求書処理(CA)

- オーストラリア/ニュージーランド仕様の請求書処理(Au-NZ)

- 日本仕様の請求書処理(JP)

各プロジェクトにおける税率と検証ルールは、当該国の詳細を考慮に入れて設計されています(詳しくは「ルール」を参照してください)。

ABBYY FlexiCaptureでは、プロジェクト設定で指定された国に応じて、適切な検出ロジック、検証ルール、キーワードが選択されるようになっています。

EUの税金

ABBYY FlexiCapture for Invoicesでは、EU諸国からの請求書については、つぎの租税原則を適用します:

- ほとんどの商品やサービスに軽減税率ではない全税率が適用されます。

- 税額は内税表示になっています。

- 商品やサービスによっては軽減税率が適用される場合があります。これらの税率は、商品や法人の種類によって異なる場合があります(例:個人事業主は軽減税率の適用を受けることができます)。

例えばオーストリアでは、20%(基本税率)と10%(食品、農産物、娯楽産業など)の2つの税率がおもに使用されています。ドイツではこれが7%と19%になります。ポーランドでは3つの税率があり、5%、8%、23%となっています

また欧州諸国のなかには、1国の中でも、独自の税率を設けている地域があります。一例としてポルトガルでは、税率は商品の種類によって23%、13%、6%となっていますが、これは大陸部での税率で、アゾレス諸島では18%、9%、4%、マデイラ諸島では22%、12%、5%となっています。

特定の種類の商品やサービスに課せられる税金は1つだけです。ただしスペインだけは例外となっています(「スペインの税金」を参照してください)。

それぞれ独自の税率が設定されている複数の項目が、ひとつの文書の中に含まれることがあります。

ABBYY FlexiCaptureプロジェクトの設定には、各国の付加価値税率に関する情報だけでなく、当該税体系に固有のさまざまなルールチェックも含まれています。データフォームもプロジェクトごとに異なります。

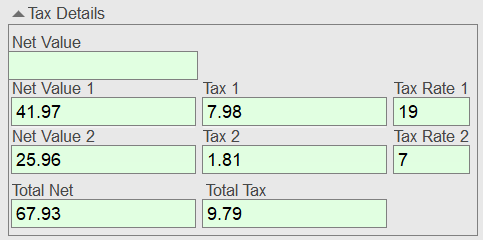

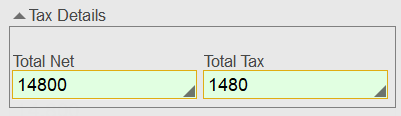

請求書処理(EU)のデータフォームのサンプル

スペインの税金

スペインの税制は、いくつかの重要な点で他のEU諸国で実施されている税制とは異なります。スペインでは、製品またはサービスに複数の税金が課せられる場合があり、所得税が還付される場合、一部の税額がマイナスになることがあります。

税率は地域によって異なる場合があります(例えばカナリア諸島では、製品に基本付加価値税と間接税の両方が課せられることがあります)。

ABBYY FlexiCapture for Invoicesでは、特定の種類の製品やサービスに課せられるかもしれない複数の税からなる税グループを作成することができます(詳しくは「税グループ」を参照してください)。

スペインの税制は他のEU諸国の税制とは大幅に異なるため、ルールチェックも異なります。スペイン用のデータフォームはつぎのようになっています:

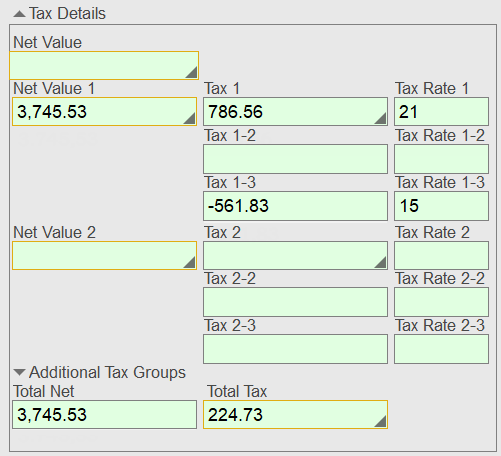

請求書処理(ES)のデータフォームのサンプル

米国の税金

米国では、連邦政府、州政府、および地方自治体のいずれもが、独自に税金を徴収しています。しかも州内の一部地域で、商品やサービスに対し、さらに「地方付加税」を課しているところがあります。このため、付加価値税の合計税率がいくらになるか、つねに事前に明らかになっているとはかぎりません。

EUとは異なり、米国では、異なる税率が課せられる商品やサービスを、ひとつの文書にまとめることはできません。

ABBYY FlexiCapture for Invoicesには、米国の文書向けにあらかじめ設定された税グループが含まれているため、同一項目に適用されるかもしれない税額を検索するためのキーワードを組み合わせることができます(詳しくは「税グループ」を参照してください)。

ABBYY FlexiCaptureプロジェクトの設定には、各国の付加価値税率に関する情報、当該税体系に固有のルールチェック、税額の検索に使用されるキーワードも含まれています。すべての税額を正しく表示できるよう、データフォームはつぎのようなかたちになっています:

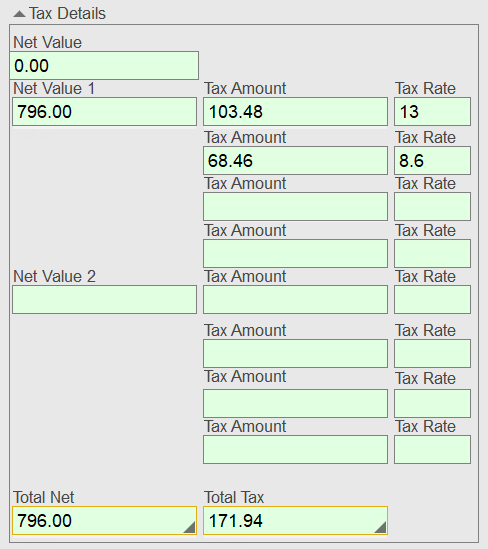

請求書処理(US)のデータフォームのサンプル

カナダの税金

カナダでは、税金は州ごとに異なります。州によっては、商品やサービスに連邦税しか課せられないところもありますが、その他の州では、商品を購入する際に連邦税と州税の両方を支払う必要があります。州によっては、酒類に税を上乗せしているところもあります。

州によっては、商品やサービスに以下の税金が課せられることがあります。

- 物品サービス税(GST:Goods and services tax)のみ – 5%

- 統合売上税(HST:Hharmonized sales tax)のみ – 15%または13%

- 物品サービス税 + 州税:

- 州売上税(PST:Provincial sales tax) – 7%または6%

- ケベック州売上税(QST:Quebec sales tax) – 9.975%

- 小売売上税(RST:Retail sales tax) – 7%(マニトバ州のみ)

複数の税金が課せられる場合(例:GST + PST)、あらかじめ設定されている税グループのうち、該当するものを使用すると、複数の税を組み合わせることができます(詳しくは税グループ」を参照してください)。

ABBYY FlexiCaptureプロジェクトの設定は、カナダ税制のあらゆる特徴を考慮しており、州によりさまざまな付加価値税率が存在することも考慮しております。それはデータフォームにも反映されており、データフォームはつぎのようになっております:

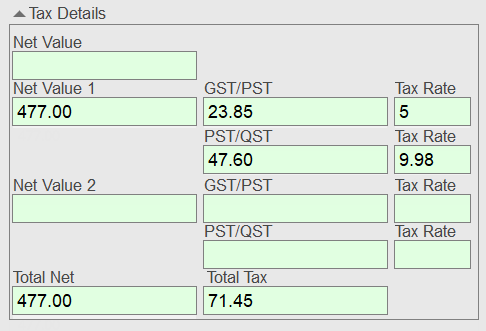

請求書処理(CA)のデータフォームのサンプル

日本、オーストラリア、ニュージーランドの税金

これらの国々では、商品とサービスに課せられる税金はひとつだけです。税率はつぎのとおりです:

- 日本 – 10%

- オーストラリア – 10%

- ニュージーランド – 15%

請求書処理(JP)と請求書処理(Au-NZ)のデータフォームのサンプル

0%税率

場合によっては、請求書全体に適用される税率が0%になることがあります。一例として、商品やサービスを海外に向けて販売する際には、通常、付加価値税は課せられません(つまりベンダーの所属国と部署の所属国が異なる場合)。

また、一部の商品やサービスが非課税になっていることもあります。例えば、輸送業が、付加価値税の課税対象外になっていることがあります。このような場合、請求書には、非課税項目と課税項目の両方が含まれることになります。

海外向け請求書の0%税率は、すべての国の設定に、あらかじめ含まれているため、手動で追加する必要はありません。

プロジェクトの税金設定

始める前に:

- 新しいプロジェクトを作成します。

重要!プロジェクトの種類は、部署が立地する地域の事情にしたがって選択する必要があります。部署がひとつの地域にあり、請求書はおもに別の地域で発行されている場合は、大半の請求書が発行されている国を選択してください。のちほど国を追加することができます。

重要!プロジェクトの種類は、部署が立地する地域の事情にしたがって選択する必要があります。部署がひとつの地域にあり、請求書はおもに別の地域で発行されている場合は、大半の請求書が発行されている国を選択してください。のちほど国を追加することができます。 - プロジェクトの名称と保存する場所を指定します。

- プロジェクトの設定を行ってください。

プロジェクトの作成や設定について、詳しくは、「請求書キャプチャプロジェクトを設定する方法」を参照してください。

これで、お手元で作成する請求書のために、適切な国を選択することができるようになります。この操作を実行するには:

- 「文書定義プロパティ」ダイアログボックスで、タブをクリックしてください文書定義設定。

- セクション内で国と言語クリックしてください編集...。

- ただし、実際にインボイスを受け取る可能性がある国だけを選択してください。

注:のちほど国を追加することができます。。

注:のちほど国を追加することができます。。

ABBYY FlexiCapture for Invoicesは、選択した国の税率により請求金額を確認します。デフォルトでは、あらかじめ設定されたプロジェクトにおいてつぎの国が選択されています。

- 請求書処理(EU) - オーストリアまたはフランスまたはドイツまたはイギリス、およびスイス

- 請求書処理(ES) - スペイン

- 請求書処理(US) - 米国

- 請求書処理(CA) – カナダ

- 請求書処理(Au-NZ) - オーストラリアおよびニュージーランド。

- 請求書処理(JP) – 日本

特定の国の設定を確認または編集するには、リスト中で当該国を選択し、クリックしてください編集...。選択した国について、つぎの設定が表示されます:

- 請求書の言語

- 税率

- 税グループ

- 通貨

- キーワードとフォーマット(IBANコードや付加価値税登録番号などの要素を検出するために必要)

フィールド検出方法について詳しくは、メインフィールドの検出を参照してください。

注:輸出品は、通常、付加価値税が非課税となります。海外向け請求書の0%税率は、すべての国の設定に、あらかじめ含まれているため、手動で追加する必要はありません。

注:輸出品は、通常、付加価値税が非課税となります。海外向け請求書の0%税率は、すべての国の設定に、あらかじめ含まれているため、手動で追加する必要はありません。

税率の変更

まれに、ある国で税率を改正するための新しい税法が採択され、特定の日付から税率改正が施行されることがあります。このような場合、税率改正施行日より前に転記された請求書と、施行日後に転記された請求書では、課税税率が異なる項目が含まれることになります。

プログラムで、改正前税法による請求書と、改正後税法による請求書の両方を取り扱いできるようにするには:

- リストの中から国を選択し、

- クリックしてください編集...。

- 開かれるダイアログボックスで、タブをクリックしてください税率。

- リストから改正税率を選択し、クリックしてください編集...。またはクリックして、追加...新税率を追加してください。

- ダイアログボックスで、税率の設定当該税率の値、期間、キーワードを指定してください。

税グループ

特定の種類の商品またはサービスに複数の税金が課せられる場合は、税グループを作成する必要があります。例えばこれは、スペインの税制による請求書の処理に役立ちます。スペインの特定の地域では、付加価値税と地方税の両方を同一項目に対して同時に特定の組み合わせによって課すことができます。税をグループ化することで、特定の税の組み合わせが参照されるようになります。

重要!さまざまな種類の商品やサービスに異なる税率が適用される国(オーストリアなど)の税グループを作成する必要はありません。

重要!さまざまな種類の商品やサービスに異なる税率が適用される国(オーストリアなど)の税グループを作成する必要はありません。

税グループを編集するには:

- 「文書定義プロパティ」ダイアログボックスで、タブをクリックしてください文書定義設定タブをクリックしてください。

- セクション内で国と言語クリックしてください編集...。

- 編集したい国を選択してクリックします。編集...。

- クリックして既存の税グループを編集するか、編集...クリックで新しい税グループを追加してください。追加...。

税グループは、タブに掲載されている任意の税から作成できます税率。

以下の国には、あらかじめ設定された税グループがあります。

- カナダ

- スペイン

- 米国

以下では、3つの代表的な国の事前構成設定について解説いたします。

オランダ

オランダについては、21%、19%、6%、9%の税率があらかじめ設定されています。税率は時とともに変化するため、それぞれの税率について、指定期間があります。

- 軽減税率でない全税率は、2012年9月30日までは19%でしたが、2012年10月1日からは21%になっています。

- 軽減税率は、2019年12月31日までは6%でしたが、2019年1月1日からは9%になっています。

オランダでは商品やサービスに課せられる税金は1種類のみであるため、オランダについては税グループは設定されていません。

カナダ

また下記の税率がカナダ向けとしてあらかじめ設定されています:13%、14%、15%、5%(GST)、5%(PST)、7%(PST)、8%(PST)、および9.975(QST)。期間は指定されていません。

カナダでは、同一の製品やサービスに複数の税金が課せられることがあります(税の名称と税率は州によって異なります)。このため、ABBYY FlexiCapture for Invoicesには、つぎの税グループがあらかじめ設定されています:GST + PST( 5%)、GST + PST(7%)、GST + PST(8%)、GST + QST。

米国

米国の税率は前もって把握することができないため、あらかじめ設定されている米国の税率はありません。ただしABBYY FlexiCapture for Invoicesには、あらかじめ設定されたキーワードが含まれており、これにより容易に税を検出することができます。

米国については、あらかじめ構成された税グループはありますが、税率の値は指定されていません。米国の請求書の場合、グループはキーワードの組み合わせに使用されます。

12.04.2024 18:16:25